目次

はじめに

2022年に公表された「令和5年度税制改正大綱」では、「資産所得倍増プラン」の実現に向けた「貯蓄から投資へ」の流れを加速するため、NISAの抜本的拡充を行う旨が記載されていました。

これにより、2024年1月からNISAが新しくなることは、多くの方がご存知かと思います。

この記事では、新しいNISAの仕組みや特徴など、おさえておきたいポイントをご紹介いたします。

既に新しいNISAについてご存じの方も、大切なことなので改めてチェックしていきましょう。

※本記事は2023年3月15日時点の情報に基づいて執筆されています。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

そもそもNISAとは?

NISAとは「少額投資非課税制度」のことです。

非課税制度の名前の通り、NISAのメリットは「運用益の非課税」です。

通常、課税口座(一般口座や特定口座)では、運用益に対し約20%の税金が課されます。

一方NISA口座では、運用益を非課税で受け取ることが出来ます。

NISAが導入されたのは2014年、もとはイギリスのISA(個人貯蓄口座)という制度をモデルに、Nipponの頭文字“N”を加えて「NISA」と名付けられました。

その後は、2016年に未成年が利用できるNISAとして「ジュニアNISA」、2018年には少額からの長期・積立・分散投資の支援を目的にNISAの積立投資版として「つみたてNISA」が導入されました。

この結果、NISAと名前の付く制度が3種類となり、NISAという言葉がどのNISAを指しているのかが分かりづらいとの理由から、当初のNISAを「一般NISA」と呼称し、少額投資非課税制度全体を総称する場合にNISAと用いられることが一般的となりました。

このように、NISAは今まで段階的に拡充されてきました。そして、2024年にNISAは更なる進化を遂げようとしています。

制度の抜本的拡充・恒久化が図られた「新しいNISA」の導入です。

この「新しいNISA」の導入に伴い、現行の3種類のNISAは2023年末をもって制度終了となります。

ここからは、「新しいNISA」の制度内容について一緒に確認していきましょう。

新しいNISAの制度内容とは?

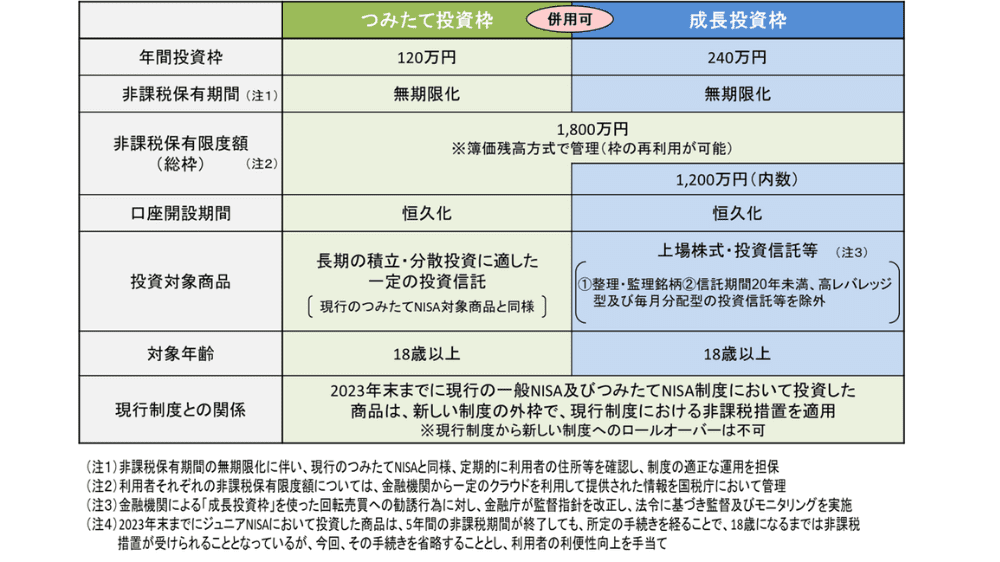

ポイント① 口座開設期間の恒久化

現行のNISAは、もともと口座開設期間に時限措置が設けられており、いずれ制度が終わると意識されることで、長期的な投資がしにくくなるのではとの声がありました。

新しいNISAでは、口座開設期間を「恒久化」したことにより、長期的な視点での資産形成がし易くなるのではと期待されています。

ポイント② 年間投資枠の拡大

新しいNISAでは、現行の一般NISAが「成長投資枠」に、つみたてNISAが「つみたて投資枠」に姿を変え、新しく生まれ変わります。

成長投資枠は240万円まで、つみたて投資枠は120万円までと、それぞれ年間投資枠が拡大されます。

ポイント③ 「成長投資枠」と「つみたて投資枠」の併用

現行のNISAでは出来なかった「制度の併用」が出来るようになります。

「成長投資枠」と「つみたて投資枠」を併用することで、年間投資枠を最大360万円に増やしたり、投資対象の選択肢を増やしたりすることが出来るようになります。

なお、成長投資枠では「安定的な資産形成」を目的としているため、整理・監理銘柄の株式、信託期間20年未満や高レバレッジ型及び毎月分配型の投資信託等は投資対象から除外される方針です。

ポイント④ 非課税保有期間の無期限化

現行のNISAでは、制度ごとに所定の非課税保有期間が設けられています。

例えば、一般NISAの非課税保有期間は各年から5年間です。新しいNISAでは、非課税保有期間が「無期限」となったことで、非課税保有期間にとらわれず自分自身のライフプランや運用目的に合わせ、運用期間を自由に設計することが可能となりました。

また、一般NISAの「ロールオーバー」も不要となります。

ポイント⑤ 生涯非課税限度額の再利用

「生涯非課税限度額」とは、新しいNISAで採用された考え方です。新しいNISAでは、現行のNISAの非課税限度額とは完全に別枠として「1人あたり1,800万円」の生涯非課税限度額が設定されます。

この生涯非課税限度額は「簿価(購入した時の金額)残高方式」で管理されるため、新しいNISA口座内の商品を売却した場合には、売却した商品の簿価分の非課税枠を「再利用」することができます。

また、生涯非課税限度額は国税庁にて一括管理されるため、NISA口座の金融機関変更もこれまで通り1年ごとに可能となります。

なお、生涯非課税限度額1,800万円の内、成長投資枠分は1,200万円が上限となっています。

現行のNISAで投資をしている人はどうなる?

次に、現行のNISAで投資をしている人がどうなるのかについて、一緒に確認していきましょう。

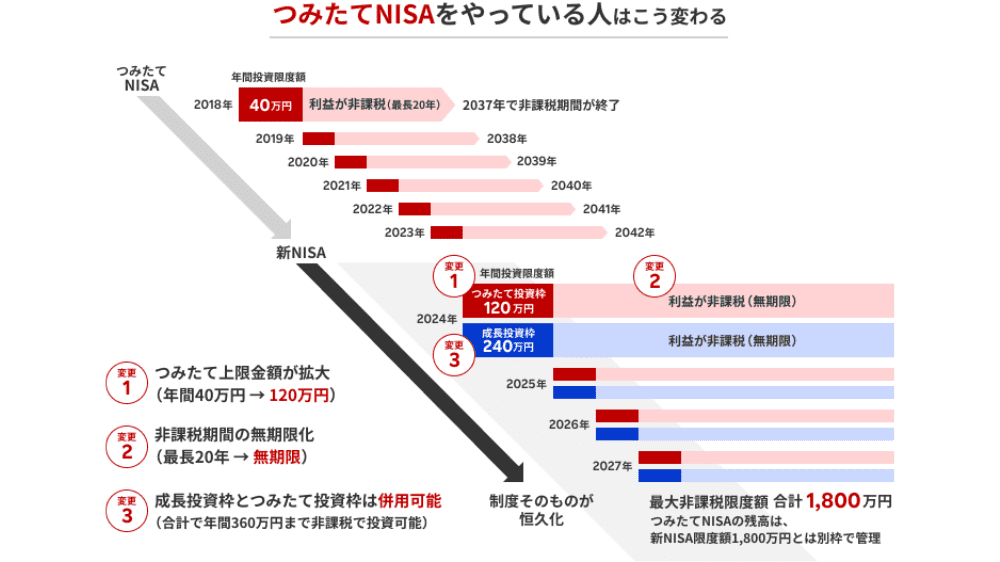

つみたてNISAで投資をしている場合

出所:楽天証券株式会社「2024年からの新NISA制度について」

つみたてNISAで2023年末までに投資をした商品については、20年間の非課税期間終了まで運用(保有)を継続することが可能です。

非課税期間終了後は課税口座へ払い出されます。

なお、つみたてNISAでの新規買付は2023年末で終了となり、2024年1月からは新しいNISAに手続き不要で自動的に切り替わる予定です。

この場合、現行のNISAでの運用(保有)が継続していても、新しいNISAと並行して運用することが可能です。

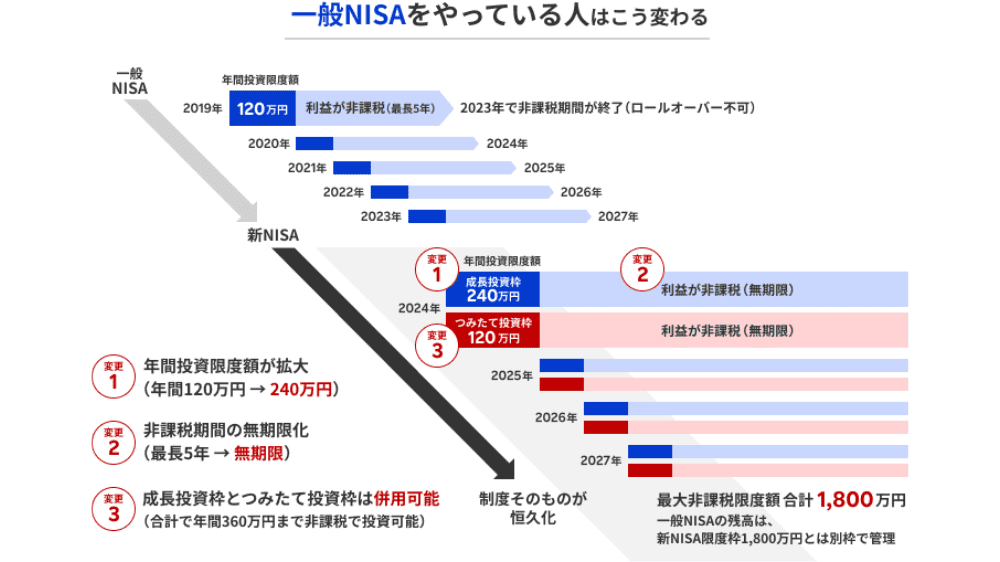

一般NISAで投資をしている場合

出所:楽天証券株式会社「2024年からの新NISA制度について」

一般NISAで2023年末までに投資をした商品については、5年間の非課税期間終了まで運用(保有)を継続することが可能です。

非課税期間終了後は新しいNISAへのロールオーバーが出来ないため、課税口座へ払い出されます。

なお、一般NISAでの新規買付は2023年末で終了となり、2024年1月からは新しいNISAに手続き不要で自動的に切り替わる予定です。

この場合、現行のNISAでの運用(保有)が継続していても、新しいNISAと並行して運用することが可能です。

ジュニアNISAで投資をしている場合

ジュニアNISAで2023年末までに投資をした商品については、5年間の非課税期間終了まで運用(保有)を継続することが可能です。

非課税期間終了後は、2024年以降の各年において非課税期間が終了した商品を「継続管理勘定(ジュニアNISAの廃止に伴い作られた特例の非課税投資枠)」にロールオーバーすることで、18歳になるまで非課税で運用(保有)を継続することが可能です。

なお、「継続管理勘定」では商品の運用(保有)のみ可能となるため、ジュニアNISAでの新規買付は2023年末で終了となります。

さいごに

2024年から導入される新しいNISAですが、これまでも段階的に拡充されてきた背景から、制度内容を正しく理解することは容易ではないかもしれません。

しかし、新しいNISAを上手に活用することが出来れば、資産形成・資産運用の大きな後押しになると思います。

同時に、NISAのメリットはあくまで「運用益の非課税」ということも忘れてはいけないことだと思います。言い換えると「運用益が出て初めてメリットになる」ということです。

NISA自体にはリスクを抑えたり、リターンを追求したりする機能はありません。

資産形成・資産運用にとって本当に大切なことは、ライフプランや資産状況に合わせ、リスクと上手に付き合いながら「自分自身に合った方法」で長期投資を実践し続けることだと思います。

新しいNISAを始めるにはどうしたら良いのか、既に運用しているNISAはこのままで良いのか等、疑問や不安がありましたらぜひお気軽にGAIAの無料個別相談をご活用ください。

私自身、この記事を書くことでNISAについて改めて学び直すきっかけとなり、より理解が深まりました。そして、新しいNISAが導入されることにとてもワクワクしています。皆様はいかがでしょうか?

【執筆者】

GAIA株式会社

IFA事業部 プライペートFP

川杉 裕太

初回のご相談は無料です。対面でもオンラインでも、ぜひお気軽にご相談ください。

GAIAについて

運用益が非課税になる新NISAやiDeCoなどの各種制度ですが、どのように使ったらよいか分からないというご相談が増えています。一人で考えず疑問や不安がある方はお金の専門家を頼ってみませんか?

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

IFA業界の先駆者として、お一人おひとりに合わせた資産運用のトータルアドバイスを行っており、お客様と同じ方向を向いて、長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。