サービス

ファイナンシャル・プランニングの新しい形

Dream Base Planning

ドリーム ベース プランニング

「今」も「未来」も充実させるためのファイナンシャル・プランニング。

それがGAIAの「Dream Base Planning」です。

これまで主流だった「資産が増えたら使う」という考え方に対し、

「安心して使える資産を増やし、今から人生を楽しむ」ための新しいアプローチを提案します。

Dream Base Planningを叶える

4つの特徴

Point

1長期分散投資を成功に導く

オリジナル運用商品「GMA(*)」

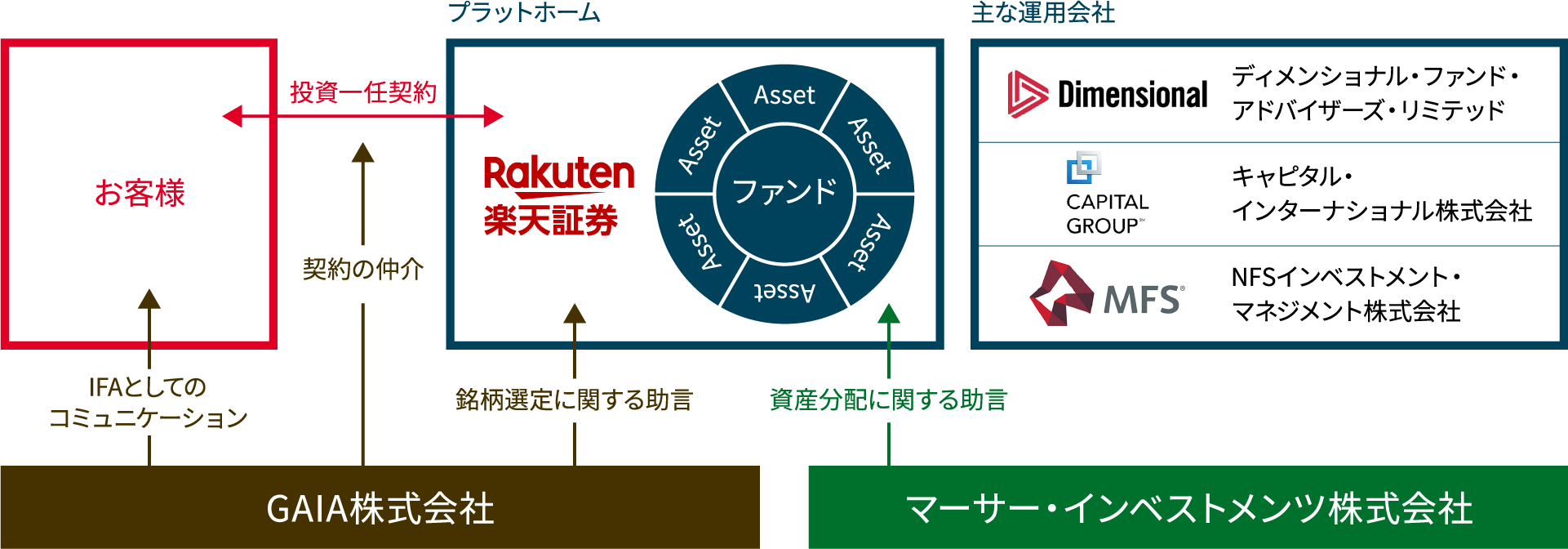

長期的視点でリスクに見合ったリターンを得られるよう設計されたオリジナルファンドラップ

【GMA‐GAIA Monitored Account‐】で、お客さまのプラン実現を目指します。

「投資家のリターンを決めるのは売買のタイミングではなく資産配分」という「現代ポートフォリオ理論」に基づき、GAIAでは長期国際分散投資を実践。そのためのプロダクトが楽天証券と共同開発したオリジナルファンドラップ「GMA」です。「GMA」を保有するお客さまの93.8%がプラスのリターンを実現しています。(2025年3月末時点)

適切なリスク管理

「GMA」は、創業以来のGAIAがお客さまと積み重ねてきた経験が詰まったオリジナルのファンドラップです。中長期の運用成果向上を目指すと共に、目標とする運用成果の達成確率を上げるため、適切にリスク管理を行っています。

資産配分を世界有数の

マーサー・インベストメンツ社が

アドバイス

資産配分のアドバイスで世界一のシェアを有するマーサー・インベストメンツ社のアドバイスに基づき資産配分の決定が行われ、金融最先端の米国投資家と同じ視点での長期国際分散投資が可能です。

自社の

ポートフォリオマネージャーが

構成ファンドを厳選

「GMA」で採用している約30本の投資信託の組入比率は、約6割がインデックスファンド、約4割は長期投資の理念を持ったアクティブファンドです。GAIAのポートフォリオマネージャーがモニタリングし、楽天証券との助言契約に基づき、必要に応じて組入ファンドの入れ替えを提案しています。よってお客さまは投資信託1本1本の良し悪しを心配する必要はありません。

自動リバランスにより、

リスクに見合ったリターンを

中長期的に実現

自動リバランスにより、感情に左右されないポートフォリオ管理が行われます。マーケットが乱高下したとしても、リスクに見合ったリターンの中長期的な獲得を一貫して追求し続け、四半期での情報提供を行うため、お客さまは相場変動に一喜一憂することなく、長期分散投資を継続していただけます。

お客さまのリスクに応じて

10コースから選択可

お客さまはリスク許容度に応じた10コースを選択でき、年齢やライフステージに応じたリスク管理が可能です。

※「GMA」は楽天証券提供のGAIAオリジナルファンドラップです。楽天証券がお客さまとの投資一任契約に基づいて資産運用を行い、資産配分に関してはマーサー・インベストメンツ株式会社がアドバイスを行います。

マーサーとは?

マーサーは40年以上にわたり約24か国において、年金、保険会社、富裕層、財団、慈善団体、銀行など様々な投資家に、資産運用コンサルティングおよびソリューションを提供する世界的なリーディングカンパニーであり、グループ全体で

3,789 億米ドル超*の運用受託資産を運用しています。

マーサー・インベストメンツ株式会社は、マーサーの日本における資産運用会社であり、グローバルで培われた運用機関・戦略のリサーチやキャピタル・マーケットの知的資本を活用し、伝統資産、オルタナティブ投資など多岐にわたるアセットクラスにおいて、シングル及びマルチアセットの幅広い運用ソリューションをご提供しています。

*(2023年9月30日時点)

Point

2夢の達成確率と

今使えるお金を見える化

最新ツール「Design Your Goal」

最新のファイナンシャル・プランニングツールを活用。「いくら増やすか」だけでなく、

「今からいくら使えるか」をシミュレーションで明確にします。

医師が最先端の医療機器を使って治療を行うように、米国のアドバイザーも最新のファイナンシャル・プランニングツールを活用しています。

ファイナンシャル・プランニングツール「Design Your Goal」の特徴

収入と支出、期待リターンを入力した従来のキャッシュフロー表の一歩先を行くのが、GAIAで導入しているファイナンシャル・プランニングツールです。米国のアドバイザーが活用するツールと同様に、モンテカルロシミュレーション(※)を搭載していることが特徴です。期待リターンだけではなく、リスクの影響度も組み込んだ将来予測が可能となり、「いくら増やすか」だけではなく、「今」使えるお金が明確になり、将来の計画だけではなく、今の選択肢が広がります。

※確率分布や乱数などを用いることで、不確実な事象の起こり得る結果を予測する数学的手法。

Point

3お客さまの資産運用を

長期的に支える仕組み

「フィーベース」モデル

お預かり残高に連動した手数料をいただく「フィーベース」のビジネスモデルで、

お客さまとの利益相反を防止。透明性が高い手数料体系です。

GAIAは「フィーベース」と呼ばれるビジネスモデルを採用しています。フィーベースとは、お客さまの資産残高から一定のフィーをいただく残高連動報酬のビジネスモデルです。売買手数料を収益の中心とするコミッション中心のビジネスモデルとは違い、利益相反が起きにくく、「資産を増やす」という共通の目的を長期でお客さまと共に目指すことができるため、透明性を重んじる欧米では主流のビジネスモデルです。創業時より、私たちの役割は金融商品を目利きして売買のご提案をすることではなく、お客さまの横に座り、お客さまのゴールに向かって長期投資の伴走することだと考えてきました。2016年、GAIAは業界でいち早くフィーベースのビジネスモデルに舵を切り、お客さまのご資産を長期的に増やし、お客さまと共に成長できる仕組みを整えています。

フィーベース

残高連動報酬のビジネスモデルお客さまの資産残高に連動してフィー(手数料)がかかる仕組み

アドバイザーはお客さまの横に座り

お客さまと同じ方向を向いて

アドバイスを提供

数々あるゴールの実現に向けて

リスク管理したポートフォリオ運用で

長期的に資産を増やしながら、使っていきましょう

子供の進学

退職

海外旅行

地方移住

コミッションベース

取引(売買)手数料中心のビジネスモデルお客さまの取引(売買)に対してコミッション(手数料)がかかる仕組み

アドバイザーはお客さまの対面に座り

投資情報や商品提案を実施

利益を得るために

個別株式の見通しを立てましょう

Aファンドは利益確定して、Bファンドを買いましょう

※「フィーベース」「コミッションベース」はアドバイザーの手数料の受け取り方ならびに金融事業者の収益構造の違いです。

アドバイザーの特徴

| フィーベース | コミッションベース(伝統的な証券営業スタイル) | |

| 手数料体系 | お客さまの資産残高に応じて発生(残高連動手数料) | お客さまの取引に応じて発生(売買手数料) |

| アドバイザーの姿勢 | お客さまの話を聞き続け、 中長期のお客さまのゴール達成を伴走 アドバイザーは長期的なお客さまの資産増大を目指し、リスク管理されたポートフォリオ運用で長期国際分散投資を伴走。お客さまの長期的なリターン獲得を支える。 |

お客さまの特定のニーズに応じた商品を提案、 個別銘柄の魅力や売買タイミングをアドバイス アドバイザーは取引(売買)で生じる手数料を収益の中心としているので、マーケット予測を踏まえた分析などを強みとし、個別ニーズに応じた商品の提案やタイミングを図った売買提案を行う。 |

| 提供する価値 | ライフプランに基づいた包括的なアドバイスと アフターフォロー 資産運用を中心に包括的な相談に応じ、 長期的な関係を維持 |

個別商品のパフォーマンス 投資情報の提供 |

| 運用スタイルと商品 | リスク管理した予見性のある長期国際分散投資 中長期のゴール実現を目指すためのポートフォリオ運用 商品:ファンドラップなどの投資一任商品やバランス型の投資信託など |

個別ニーズにあわせた商品提案 マーケット予測や分析を交え、売り時、買い時を アドバイス 商品:個別株、債券、投資信託など |

| 対象資金 | 資産全体(ご家族も含めた一家の資産全体) | 余剰資金 (相場の上下により失ってしまう場合も許容できる資金) |

お客さまからみた特徴

| フィーベース | コミッションベース(伝統的な証券営業スタイル) | |

| 手数料の支払い方 | ・商品購入時の買付手数料:なし ・商品保有期間は残高に応じて一定の料率で手数料(信託報酬、ラップフィー等)が発生 |

・商品購入時の買付手数料:あり ・商品保有期間は残高に応じて一定の料率で手数料(信託報酬等)が発生 |

| メリット | ・お客さまとアドバイザーが 資産増大という同じ目的を共有できる仕組み アドバイザーが受け取る手数料はお客さまの資産が増えることで増加するため、取引時の手数料を目的とする短期売買提案の動機が働きにくく、利益相反の可能性が軽減される。お客さまにとっては、不要な乗り換え提案を心配する必要がない。 ・商品の買付をスタートとした長期的な アフターフォローが受けられる ・初期コストが低い |

・マーケット予測や分析に基づいた 個別商品の提案や売買タイミングのアドバイスを 受けられる。 ・頻繁な売買をせず継続保有する場合は コストが少額になる傾向 |

| デメリット | ・商品選択の幅が狭い ・マーケットを予測した投資タイミングは考慮されない ・アフターフォローがなければコストが割高な傾向 |

・利益相反の可能性を軽減しづらい仕組み アドバイザーは、取引(売買)が増えると手数料が増加するため、顧客ニーズに基づかない売買提案をする動機が働きやすく、利益相を軽減しにくい仕組み。 ・個別ニーズに応える商品提案や投資タイミングを図った売買により、短期投資に陥りやすい ・初期コストが高い |

| このような方に 向いている |

・ライフプランに基づいた中長期的な目標に向けた運用をしたい。 ・運用資産が大きく、リスク管理された運用を実践したい 例)退職後を見据えたセカンドライフを穏やかに過ごすための資産運用を希望 |

・儲かる銘柄を探し出すことや、売買自体を楽しみたい ・マーケット情報や売買タイミングのアドバイスが欲しい 例)資産全体へのアドバイスは不要であり、売買のための情報提供を希望 |

Point

4専任のアドバイザーによる継続的なアフターフォロー

市場変動時の不安はお一人おひとり異なります。お客さまのお考えや価値観を知るアドバイザーが

長期投資の継続をサポートし、年齢を重ねて生じる様々な課題にも一緒に向き合います。

資産運用を行う目的は「不安を解消したい」「夢を叶えたい」など、様々な理由があるはずです。投資をやめてしまうことは、その目標への歩みを止めてしまうこと。そのようなことを起こさない為に、アフターフォローを継続してお客さまに寄り添うのが、GAIAのアドバイザーです。

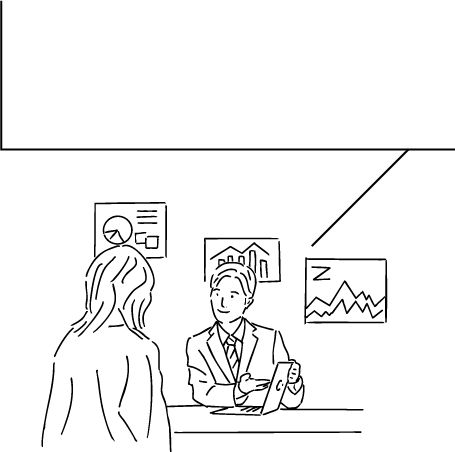

継続的なアフターフォローのイメージ

長期投資を続けることは、簡単なことではありません。この20年を振り返っても「〇〇ショック」と言われる様々な出来事が投資家を襲ってきました。その変動時の不安を乗り越え、投資を続けるには、マーケットの変動を熟知し、過去の歴史を学んだ信頼できるプロフェッショナルの力が必要です。

また、人生にはお金の決断を迫られる場面が途切れることはありません。GAIAでは、お客さま専任のアドバイザーが年に2回の定期面談を通じ、お客さまやご家族の話を聞き続けます。お客さまを深く知るアドバイザーだからこそ、歳を重ねることで生じる複雑な問題にも一緒に解決にあたることが可能です。お客さまの人生の相談相手として、弁護士、税理士といった専門家とも必要に応じて連携いたします。

安心して"使える"資産を増やし

これからの人生を楽しむための

会員制サービス

| 専任アドバイザーが 長期にわたり資産運用を伴走 |

詳細なプランニングやシミュレーション、専門家との連携を通じて、 複雑なお金の悩みを一緒に整理し、お一人おひとりに合った 資産運用をサポートします。 |

| こんな人におすすめ | ・信頼でき長く付き合えるお金の相談相手が欲しい ・退職後にいくら必要か分からず不安 ・運用金額が大きくなり、ポートフォリオ運用を相談したい ・相続や資産承継についても考えたい ・家族全体の資産プランニングを任せたい ・インフレ対策として資産運用が必要 |

| サービスの特徴 |

・ヒアリングを通じた目的・ゴールの確認・設定 ・最新ツールを活用した高度な現状分析 (モンテカルロシミュレーション) ・収支、運用リスク・リターン、税制等を考慮した詳細プラン作成 ・ゴール実現に向けた金融商品の選定と運用プランの実行 ・年2回の定期面談によるアフターフォロー ・家族単位での資産運用・承継のサポート ・他士業と連携した課題解決(※) |

| プライベートFPサービス 利用料金 |

・会員料金: 42,240円/年(税込) ・家族会員:無料 兄弟姉妹を除く、ご家族(ご両親、お子さま、お孫さまなど)が対象 ※提携士業のサービスには別途料金が発生する場合があります。 |

働きながら資産づくりを。

現役世代に選ばれる

| 将来の夢を形にするための 資産運用サポート |

将来の夢を形にするため、資産運用を長く続けるための 仕組みを整えます。保険の見直しや住宅ローンも総合的に 相談可能です。 |

| こんな人におすすめ | ・忙しくてお金のことを考える時間がない ・資産運用を始めたいが、何から手をつけていいか分からない ・共働きで余剰資金があるが、活用方法に悩んでいる ・運用と保険の目的が曖昧で見直したい ・インフレ対策として資産運用をしたい ・NISAを活用しながら、自分に合った運用方法を考えたい |

| サービスの特徴 |

・ヒアリングを通じた資産運用の目的・ゴール設定 ・ライフプランに沿ったファイナンシャル・プランニングを作成 ・ゴール実現に向けた金融商品を提案し、運用プランを実行 ・必要に応じてプランの見直しや運用の点検も可能 |

| 料金 | ・無料 |

サービスを提供するための仕組み

資産運用のための金融商品のご提案

金融商品仲介業金融商品仲介業

お客さまの理想のライフプランを実現するため、金融商品仲介業者として、金融商品のご提案や資産運用を行うためのポートフォリオの構築を行います。また、定期的なモニタリングやリバランス等の長期的な資産運用サポートも行います。

ライフプランに合わせた保険相談

生命保険代理業生命保険代理業

ヒアリングに基づきキャッシュフロー表を作成、必要な保障額を算出し、数ある保険商品の中から適した保険をご提案いたします。無駄を省いた必要な保障と相続対策、両面の視点から現在加入している保険の見直しについてもサポートします。

住宅ローンの見直しやご提案

銀行代理業銀行代理業

資産運用だけでなく、ライフプランに合わせた住宅ローンの見直しや新規ご提案までワンストップでおこなうことが可能です。

無料個別相談

お一人おひとりに合わせたオーダーメイドのファイナンシャル・プランニングを、丁寧な面談を通じてご提案します。

セミナー開催情報

プロフェッショナルによる資産運用の様々なテーマのセミナーを随時開催しています。

チームGAIAが

お客さまの資産運用の

成功に向けて伴走します

経験豊富なアドバイザーと、運用企画部、

クライアントリレーション部などの多様なメンバーが、

アドバイザーとお客さまの長期的な関係を支えています。

私たちは、透明性と誠実さを大切に「顧客本位の業務運営」に取り組み、

お客さまの信任に応えるための仕組みを

「フィデューシャリー・デューティー宣言」として

毎年公表しています。

無料個別相談の流れ

Step

01無料個別相談の

ご予約

Webフォームまたは、お電話にてお申込ください。ご相談日程を調整いたします。

Step

02初回ご相談・

ヒアリング

事前にご記入いただくヒアリングシートをもとに現状を確認し、お客さまのお考えや希望を丁寧にお伺いします。GAIAのサービスについてもご説明いたします。

Step

03プランご提案

現状分析、シミュレーションを元に、運用プランをご提案いたします。

Step

04ご契約

ご提案したプランやサービスをじっくりご検討ください。ご納得いただきました場合には、ご契約手続きをご案内いたします。

無料個別相談

お一人おひとりに合わせたオーダーメイドのファイナンシャル・プランニングを、丁寧な面談を通じてご提案します。

セミナー開催情報

プロフェッショナルによる資産運用の様々なテーマのセミナーを随時開催しています。

電話でのお問い合わせ

フォームからのお申し込み

TOPへ

TOPへ