目次

運用成果がマイナス=失敗ではない

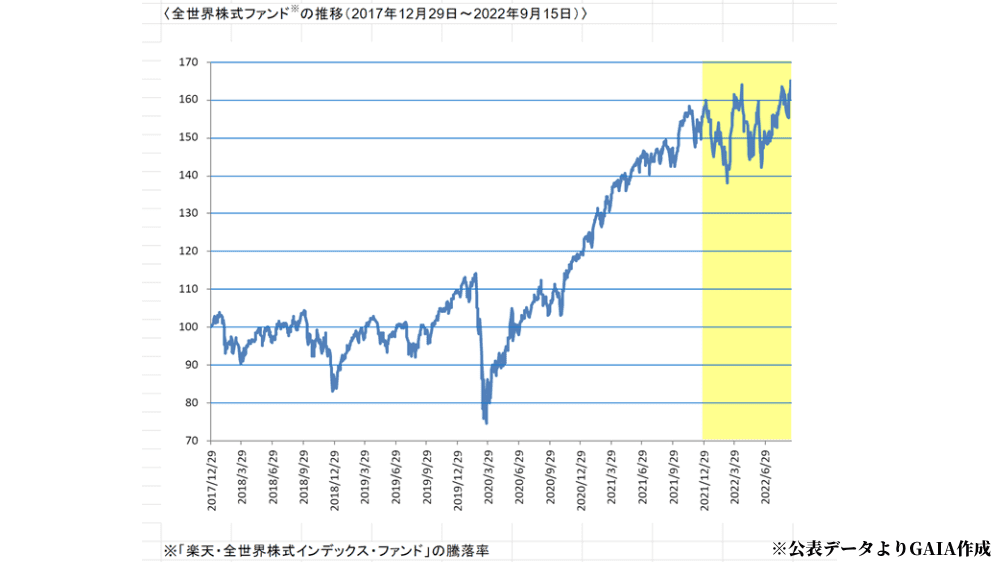

2021年まで堅調だった世界の株式市場は、2022年に入り軟調に推移しています(下図ご参考)。2022年の運用成果がマイナスになっている方も多いと思います。

運用成果がマイナスの時、とりわけ、元本割れとなっている時には、資産運用で失敗したと思う方が多いのではないでしょうか。元来、資産運用とは、価格変動(元本割れの)リスクを引き受けることにより、それに見合った成果の獲得を目指すものです。したがって、運用成果がマイナスになっていることは、リスクを取っていることを示していることであり、「失敗した」と思う必要はありません。

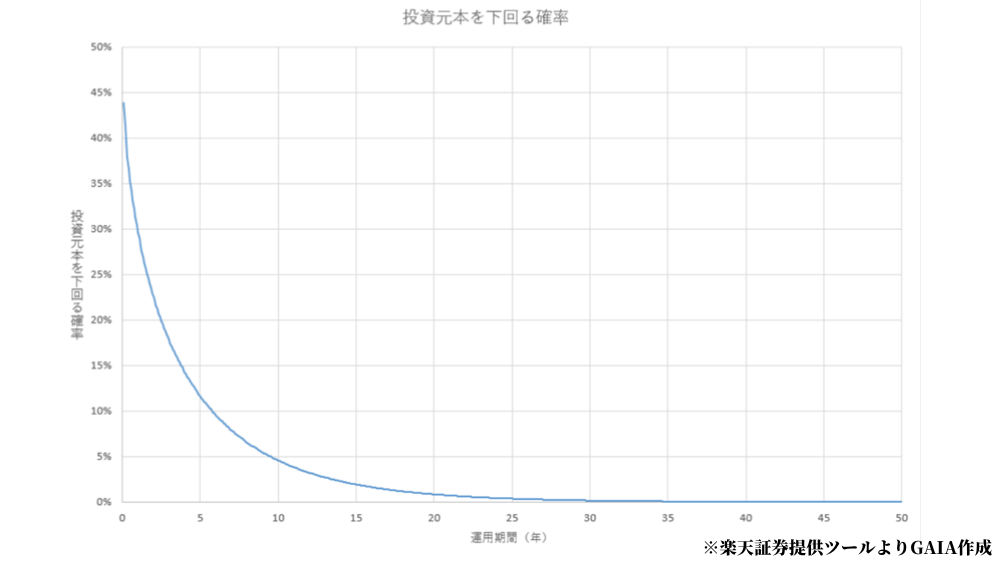

また、短期的な運用成果の不振は時間が解決してくれることが期待できます。下のグラフは、運用資産の内、45%程度を株式投資とした場合(期待リターン5%、標準偏差8.5%)に、元本を下回る可能性を示しているグラフです。

元本割れとなる可能性は、運用開始1年目では30%程度と推計されますが、10年後には5%程度まで低下しています。長期間運用しても投資元本を割り込む可能性が0になることはありませんが、元本割れとなる可能性は著しく低下するので、元本割れを資産運用の失敗と定義するならば、長期運用は失敗を防ぐ手段の一つであると言えます。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

長期投資を行う上での注意点

長期運用を行う上では、国際分散投資をしていただくのがよいかと思います。国際分散投資とは、世界中の株式と債券に投資することです。不動産(REIT)や金などのコモディティも投資対象に加えても良いと思いますが、重要なのは、異なる値動きをする複数の資産を保有することです。最近では、インデックス・ファンドやETFが充実しており、全世界を投資対象にした株式ファンドも債券ファンドもありますので、それらを活用すれば、国際分散投資を簡単に始めることができます。

注意すべき点は、足下の動きに惑わされないことです。昨年まで米国株(その中でも一部の成長株)が堅調だったことから米国株式のみで積立投資を始めた方もいました。10年後、20年後でも米国株が最も良い選択肢かどうかはわからないと思います。長期では、どの株式がどれだけ上昇するかを特定することは難しいので、最も上昇する株式を逃さないためにも多くの株式に分散して投資をするのが良いと思います。

“本当”の失敗とは、目的が達成されないこと

資産運用での失敗とは、資産運用によって達成しようとしていた目的が達成できないことだと思います。あるいは、十分に資産形成ができたら行いたいと思っている願望を諦めてしまうことかもしれません。

例えば、早期退職のために投資を行ってきたが、なかなか十分な資産にならないので、早期退職を諦めるということがあげられます。早期退職を目的として、毎月1万円を株式に投資したとしても、20年後の資産は440万円程度(期待リターン7%、標準偏差18%としたときの中央値)と推計されます。440万円という推計値は、20年間の総投資額240万円(1万円×12ヶ月×20年)に対して、83%上回っているので悪い運用成果ではありませんが、早期退職に十分な資産とは言い難く、この資産運用では早期退職は実現が難しく、失敗とまで言えなくとも成功ではないと思います。

ちなみに、月々3万円、5万円の投資とした場合には20年後の資産は1,300万円、2,100万円になると推計され、これでも十分かどうかはわかりませんが、早期退職の実現性はより高まると思います。

なぜ目的が達成されないのか?

目的が達成できない多くの理由は、「過小リスクであるから」と言えるでしょう。過小リスクになってしまうのは次の3点が理由としてあげられます。

①投資金額が過小である

上述の通り、もし早期退職に必要な資金が2,000万円であるならば、月々5万円の投資が必要ですが、1万円の投資となっている場合が多く見受けられます。今、早期退職のために5万円を投資に回すのか、それとも投資金額3万円として、2万円は別の目的(生活費などの必要資金など)に使う、どちらを選択するべきか非常に悩ましいですが、将来よりも現在の問題解決が選択されやすいことには注意が必要です。

②過度に安全性を優先している

運用期間中の成果が一時的にでもマイナスになることを恐れて、より預金・国債などの構成比を高めると、その分、期待できる運用成果も下落します。資産が減ってしまうのが怖くて、そもそも資産運用ができないので、早期退職を諦めるという方もいらっしゃいました。

例えば、月々5万円の投資で株式の比率を30%程度(期待リターン4%、標準偏差6.5%)とした場合には、20年後の資産額は1,800万円程度になり、株式だけに投資した場合よりも、300万円程度少なくなると推計されます。

③投資期間が十分でない

運用成果がプラスである限りは、5年よりも10年、10年よりも20年と期間が長くなるほど、運用成果も高まります。

“本当”の失敗を避けるためは、目標を定めた投資を行うべき

運用を開始して20年経ったときに、そもそも投資していた金額が少なく、目的が達成できないとわかったときの失望感は短期的な運用成果の悪化よりも遥かに大きいと思います。足下の運用成果のマイナスは時間の経過により回復することが十分に期待できますが、「もっと投資しておけば良かった」「もっとリスクを取っておけば良かった」「もっと早くから投資を始めればよかった」と思っても、時間を元に戻すことはできません。

運用を始めることは何もしないよりは良いのですが、とりあえず始めてみても、目的を達成するという点では、おそらく十分ではありません。必要金額などの目標を定めた投資を行うべきです。必要金額の算定などは必ずしも簡単なことではないので、専門家に相談してみるのが良いでしょう。情勢の変化に応じて目標も変わりますので、定期的な見直しも必要です。

資産運用でつまずく3つのポイント

投資を実行する段階でも、多くの障害があります。以下に3つポイントをあげましたので、ぜひ参考にしてみてください。

①手続きが煩雑

最近ではスマホで口座開設ができるなど、多くの書類を記入する必要があったときに比べれば、煩雑さは大きく低下していますが、それでも、投資をしようと決めても、証券口座の開設でつまずいてしまうことは少なくないようです。

②何に投資したらいいのか分からない

無事、口座開設ができても、「何に投資したらいいのか分からない」ということもよく聞きます。長期運用にはシンプルな投資をしていただくのが良く、全世界の株式を投資対象としたインデックス・ファンドを中心にした投資をオススメします。

関心のある方は、投資信託や個別株を選んで投資を行っても良いと思いますが、度が過ぎると、売買のタイミングを見極めようとして投資機会を逃したり、次の投資行動へのアイディアが枯渇することなどから、長期投資から逸脱することになりかねないので、十分な注意が必要です。そもそも、自分が優れた投資信託を発見できる、投資元本の10倍となる個別株を発見できるということは、厳しい言い方をすれば、自信過剰とも言えるでしょう。

③溢れる情報に惑わされない

金融市場は、様々な情報を直ちに価格に織り込もうとするので、大きく価格が変動することがあります。最近でも、パウエルFRB議長の発言や米国の消費者物価指数で大きく株価が下落しました。そうした情報で株価が下落することは問題ではありません。極端に言えば、毎日のように、何かしらの事象が起きています。

問題なのは、そうした事象に対して、米国が深刻な景気後退に陥るなどの情報(観測・憶測)が追加的に発信されることで投資家が不安になり、投資を継続することが困難になることです。株価が上昇しても、今がピークなどと言われてしまうと売却したくなるのは人情だと思います。そうした情報で不安に陥ったときには、投資の目的を再確認しましょう。また、身近な人に現状を話すことも、ご自身の気持ちを整理するのに役立つと思います。

人生も投資も一緒、日々の選択が将来に大きく左右する

目標をしっかり定めて、冷静かつ大胆に資産運用を

長期投資は決して特別なものではありませんが、「言うは易く行うは難し」です。

コロナ・ショックにもつきあう必要がありますし、今後、起こる可能性が高まっている(と言われている)世界的な景気後退にもつきあう必要があります。明日、大きく株価が下がるかもしれないという不安の中で、投資を続けることは勇気がいることだと思います。

しかし、そうした事象を回避して、「晴れの日」だけ資産運用を行うということは非現実的であり、それを望むことは、結局は「晴れの日」に投資を行わないことになりかねません。

株式市場が1ヶ月後、1年後にどうなっているのかは分かりませんが、10年、20年という期間では、様々な事象にも忍耐強く投資を継続していれば、その忍耐に見合った成果を獲得できるはずです。そうでなければ、誰も株式に投資をしないはずであり、少なくとも過去においては世界の株式市場は、忍耐(リスク)に見合ったリターンを提供してきました。

デフレの時代が終わり、持続的なインフレが続くのであれば、資産運用の重要性は高まります。様々な不安・恐怖心を乗り越えて長期投資を実践すれば「複利の効果」もあり、予想を上回る結果になることもあります。

わずかな「ためらい」の積み重ねが、10年後、20年後には大きな差につながります。今の失敗(とまどいによる機会損失)は遠い将来になってもわからないかもしれませんが、日々の選択が将来に大きく左右することは、人生も投資も一緒だと思います。目標をしっかり定めて、冷静かつ大胆に、少しだけ将来に楽観的に資産運用に取り組んではいかがでしょうか。

執筆者:GAIA 運用企画部

GAIAについて

資産運用や資産形成についてお悩み・不安があれば、お金の専門家に相談してみませんか?

GAIAでは、お客様お一人おひとり異なる資産運用の目的や価値観を共有しながら、長期的な視点でアドバイスやご提案を行っています。また、退職前後の方に向けては「増えたら使う」ではなく、「今」心豊かに過ごしていただくための資産活用を大切にしています。

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

お客様と同じ方向を向いて、長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。